letzte Änderung: 19.03.2020

EBICS, die Einrichtung neuer Zugänge in Profi cash (hier Version 11).

Dies hier soll nur eine schnell erreichbare Orientierungshilfe sein, eine Hilfe für Kolleg*innen sowie Techniker*innen, die bei der Einrichtung helfen soll.

Im Handbuch ist dies Thema natürlich ausführlich beschrieben.

Wichtige grundsätzliche Info:

Die elektronische Unterschrift ist an den/die Anwender gebunden. D.h., wenn mehrere Menschen mit EBICS arbeiten sollen, ist die Einrichtung der Anwender über Stammdaten, Anwenderverwaltung vorher durchzuführen. Dort können auch Kontoberechtigungen gesetzt werden, was unter EBICS eine besondere Bedeutung hat. Unter EBICS werden in der üblichen Konfiguration die Kontoumsätze als Sammeldatei geliefert und der Software kommt die Sortieraufgabe zu, wer welche Umsätze sehen darf und soll.

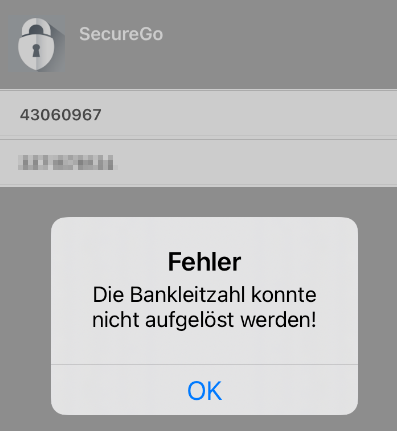

EBICS Bankparameter:

Unter EBICS wird eine Bank bzw. unter Umständen auch ein Firmenzugang separat eingerichtet.

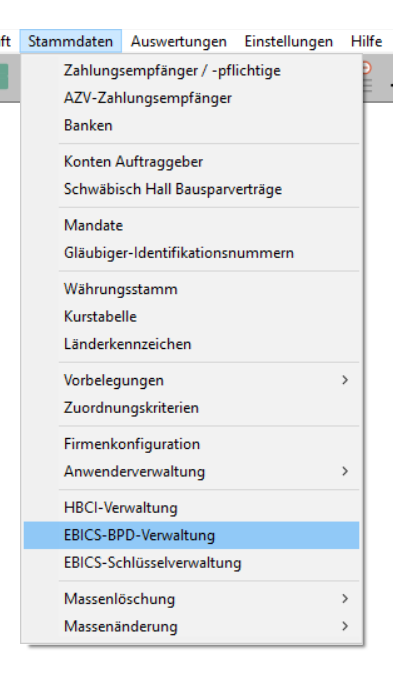

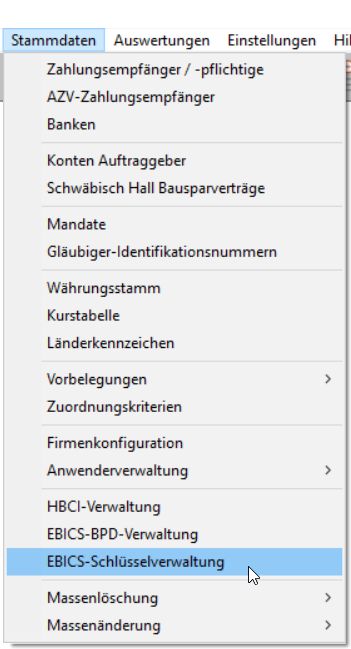

Das Menü erreicht der Master (Admin) über Stammdaten, EBICS-BPD-Verwaltung.

Wichtig: Grundsätzlich ist Groß- und Kleinschreibung zu beachten!

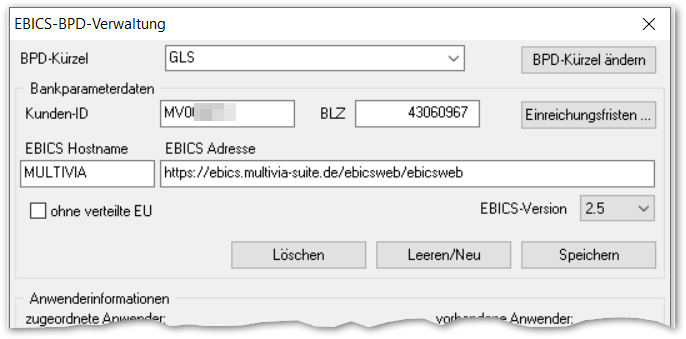

Das Fenster ist zweigeteilt. Oben kann die Bankparameter (in Folge BPD) dies wie eine Zugangsbeschreibung sehen: Hier wird festgelegt, wie der Zugang heißt, hier GLS, sowie Kunden-ID, BLZ, Hostname. Anhand des Hostnamens erkennt Profi cash den Bankserver und trägt idealerweise die Daten und EBICS-Version selbständig ein.

Dies muss pro Bank bzw. pro Firma nur ein einziges Mal gemacht werden.

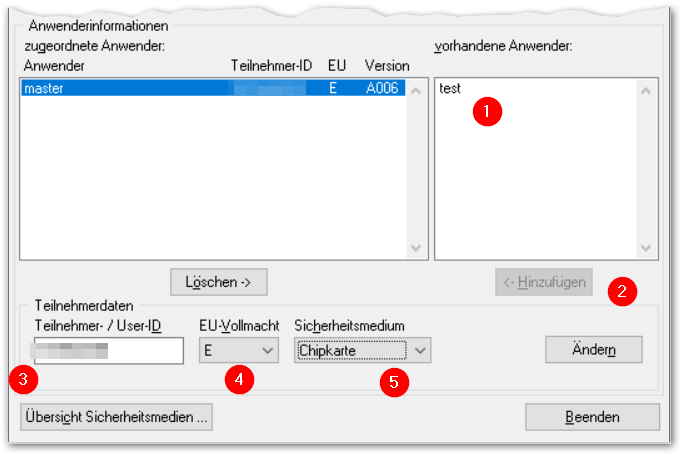

Im unteren Teil werden die Anwender verwaltet, die Zugang zu dieser EBICS-Kunden-ID haben dürfen. Im Beispiel hat der Anwender „test“ (1) noch keine Berechtigung erhalten.

Wird wirklich immer im gleichen Netzwerk gearbeitet, kann man den Haken bei „ohne verteile EU“ setzen (EU = elektronische Unterschrift). Dies ist auch bei VPNs meist der Fall (Remote Desktop, Citrix u.#.). Dies hat den Vorteil, dass Aufträge ohne vollständige Unterschrift nicht zum Server geschickt werden.

Mit markieren wird „Hinzufügen“ aktiv (2) und test wird links in die Liste eingetragen.

Jetzt kann die Teilnehmer-ID erfasst werden (bei Genobanken groß schreiben!), die Vollmacht (4) gesetzt werden und das Sicherheitsdmedium (5). Meistens ist dies noch die Sicherheitsdatei, Chipkarte wird aber mehr und mehr zum Thema. Speichern zum Zuordnen.

Userwechsel

Der/die Anwender*in muss sich nun anmelden (bei neuen Zugängen mit Passwort „system“) und den Zugang einrichten. Die „Techniker“ sind hier aus dem Spiel, die elektronische Unterschrift sollte aus Sicherheitsgründen ausschließlich von den Anwendern selbsteingerichtet werden!

Vorarbeiten: Ein USB-Stick, Wechseldatenträger oder ein verschlüsseltes Laufwerk (Veracrypt o.ä.) sollte voreingerichtet sein. Idealerweise wäre eine Chipkartenlösung die sicherste Methode. Ein Drucker muss eingerichtet sein, weil am Ende Papier unterschrieben werden muss (die virtuelle Unterschrift wird mit der „echten“ Unterschrift bestätigt).

Das Menü ist unter „Stammdaten“, „EBICS-Schlüsselverwaltung“ zu finden:

EBICS-Besonderheit:

Man kann bei mehreren Banken oder Firmen auch mit ein und derselben elektronischen Unterschrift arbeiten. Das ist insbesondere bei Chipkarten-Nutzung interessant: Mit einer einzigen Karte Karte kann man bei allen Banken unterschreiben (natürlich pro Anwender). Aufgrund der besseren Sicherheit im Vergleich zur kopierbaren Datei eine dringende Überlegung.

D.h. man kann auch eine vorhandene Sicherheitsdatei einfach zuordnen. Ich empfehle dies bei Dateien nicht. Man spart keinen Speicherplatz und ist eine Datei defekt, sind sämtliche Bankzugänge betroffen!

Schritte für einen neuen Zugang mit Signaturdatei:

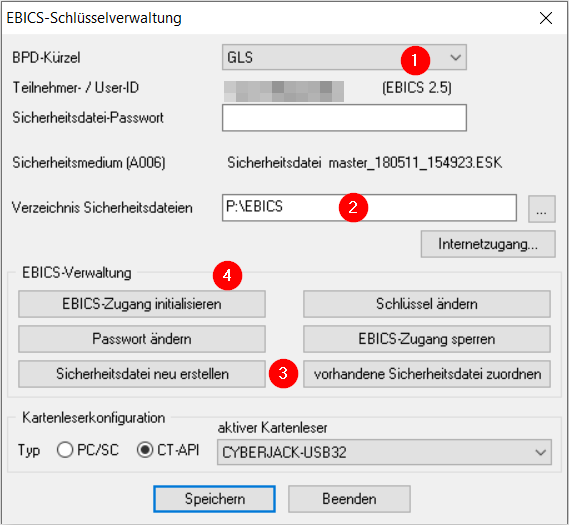

BPD Kürzel passend auswählen (1) . Spätestens jetzt benötigt man den Pfad zum Ablegen der Sichrheitsdatei (2). Mit dem Button rechts kommt man in den üblichen Windows-Dialog.

Im Schritt (3) wählt man entweder eine vorhandene Sicherheitsdatei aus (rechter Button), ich empfehle bei neuen Zugängen eine neue Sicherheitsdatei (linker Button).

In den nächsten Schritten wird man durch die Schlüsselerzeugung geführt (ohne Screenshots). Die Datei wird angelegt und mit geeignetem Passwort verschlüsselt.

Mit „EBICS-Zugang initialisieren“ werden die Schlüssel an den Bankserver übertragen.

Während des Vorgangs holt Profi cash die öffentlichen Schlüssel der Bank ab. Diese müssen mit dem Bankdatenblatt verglichen werden: So unterschreibt und verschlüsselt die Bank.

Am Ende wird der Drucker anspringen und die sogenannten INI-Briefe ausdrucken.

Diese müssen eigenhändig von den jew. Berechtigten unterschrieben werden und direkt an die Fachabteilung der jew. Bank geschickt werden. Bei den genossenschaftlichen Banken werden initialisierte Schlüssel ohne Freigabe spätestens nach einer Woche gelöscht, daher ist das Zeitfenster sehr klein, wenn die Post genutzt wird. Darüber hinaus ähneln die Briefe den HBCI-Schlüsseln (x-mal häufiger im Einsatz) so dass womöglich erst an einer falschen Stelle eine Erfassung probiert wird.

Ist dies geschehen, muss Punkt 4 noch einmal wiederholt werden.