Mit der PSD2 (Payment Services Directive 2) müssen Banken anderen Dienstleistern Zugriff auf die Kunden- und Kontendaten geben, sofern ihre Kunden*innen dies erlauben. Im Gegenzug werden diese Dienstleister ebenfalls reguliert, sie dürfen nicht einfach mehr die geheimen Zugangsdaten und die vorhandenen Schnittstellen (FinTS oder Webbanking) nutzen, bzw. aus der Sicht der Banken: missbrauchen. Wer sich für die Problemfeld interessiert, kann ja mal „Sofortüberweisung“ und „Kritik“ in den Lieblingssuchdienst eingeben.

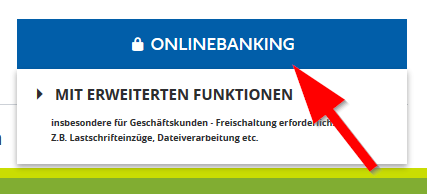

Möglich ist dies natürlich nur mit einer entsprechenden Steuerung die sich bei Genossenschaftsbanken im Onlinebanking findet. Hier am Beispiel GLS Bank:

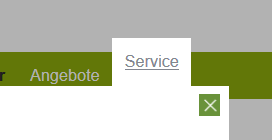

Klicken Sie auf „Service“ …

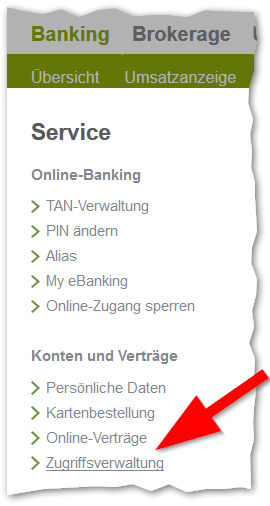

.. und dann auf Zugriffsverwaltung.

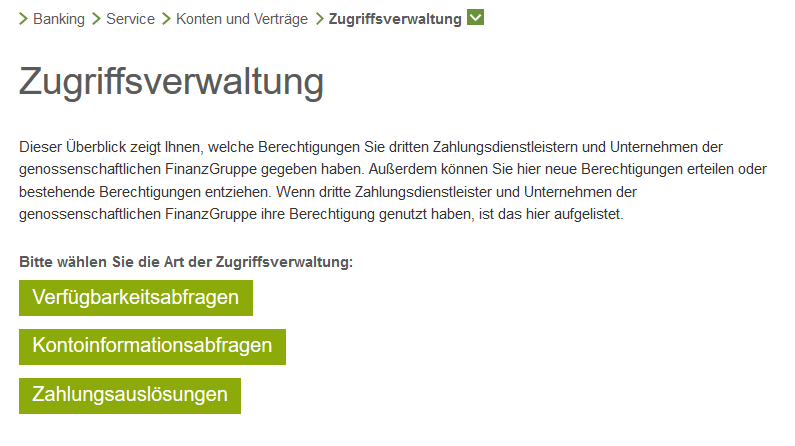

Es öffnet sich ein neues Menü mit mehreren Auswahlmöglichkeiten, hier im Design der GLS Bank.

Bei den Verfügbarkeits- und Kontoinformationsabfragen handelt es sich um Dienstleister, die mit den Kontodaten und Kontoständen z.B. Online-Shops versorgen oder einfach auch Dienstleistungen rund ums Geld anbieten. Am häufigsten dürften meiner Einschätzung nach hier Firmen anzutreffen sein, die z.B. regelmäßige Buchungen verwalten und optimieren, z.B. Versicherungen, Strom- und Gasverträge, Abo-Verwaltungen und ähnliches.

Dazu kann die Bonität beim Online-Einkauf einfacher geprüft werden, z.B. ob für den Shopbetreiber das Lastschriftverfahren ein großes Risiko darstellt (Verfügbarkeit) und auch ob die Versandadresse stimmt (Kontoinformation).

Bei Zahlungsauslösungen kann man im Nachinein die erteilten Freigaben kontrolieren, wo hat man über welchen Zahlungsdienstleister gezahlt. Hier sind dann Firmen wie klarna („Sofortüberweisung“) zu finden.

Leider kann ich kein Beispiel zeigen – als Berufsparanoiker versuche ich, genau solche Dienstleister zu vermeiden. Ich nutze Paydirekt und Giropay als Bankangebot selbst.